Mesmo com inflação desacelerando, BC escolhe penalizar população com juros em 15%

As 4 engrenagens que tornam o crédito no Brasil um agente de empobrecimento

*Matéria da série Por Dentro do Sistema Financeiro, uma parceria entre o Jornal GGN e a Contraf-CUT.

Por Tatiane Correia, do Jornal GGN

Se você já abriu a fatura do cartão, tentou financiar um eletrodoméstico ou entrou no cheque especial e teve a impressão de que o sistema financeiro está sempre contra você, essa percepção não é um delírio, mas a consequência de um modelo construído ao longo de décadas para beneficiar quem já está no topo e transferir riscos e custos para o resto da população.

Nas últimas décadas, o crédito deixou de ser um instrumento de desenvolvimento e passou a funcionar prioritariamente como uma engrenagem de lucro do setor financeiro.

Assim, produtos como cartão de crédito, cheque especial, empréstimos, financiamento, que deveriam apoiar a vida econômica da população acabaram se tornando mecanismos de extração de renda.

O resultado é um país onde famílias pagam caro para acessar serviços básicos, enquanto bancos operam com margens entre as maiores do mundo. E alguns fatores ajudam a explicar por que o Brasil é, hoje, um dos países onde o crédito mais empobrece.

Como a poupança dos pobres financia o lucro dos ricos

A função básica do crédito deveria ser simples: pegar o dinheiro de quem quer guardar, emprestar para quem precisa e movimentar a economia real. No Brasil, essa lógica foi completamente distorcida.

O atual presidente do Banco Central, Gabriel Galípolo, chamou atenção recentemente para um mecanismo silencioso: a poupança funciona como um “Robin Hood às avessas”.

O sistema opera assim:

- Milhões de brasileiros de baixa renda deixam o dinheiro na poupança, que paga pouco.

- Esse dinheiro barato é utilizado pelos bancos para financiar setores que têm alta capacidade de pagamento, inclusive os mais ricos.

O spread médio está acima de 20 pontos percentuais, segundo o Banco Central. Isso significa que, enquanto o banco paga quase nada ao poupador, cobra juros altíssimos de quem toma crédito.

O FGTS, por exemplo, foi sistematicamente transformado de uma poupança para a segurança do trabalhador em um produto financeiro.

Sob os governos de Temer e Bolsonaro, a liberação de saques e a permissão de empréstimos com garantia do fundo serviram para aumentar o volume de crédito e os lucros dos bancos, sempre colocando o interesse do mercado acima do objetivo original do fundo.

Crédito às custas do endividamento

É preciso ter em vista que, embora o acesso a cartões de crédito seja positivo quando se fala em inclusão financeira, seu potencial em aumentar o nível de endividamento não pode ser desconsiderado.

Uma pesquisa elaborada pelo próprio Banco Central em 2023 lembra que o maior acesso a cartões de crédito, embora positivo do ponto de vista da inclusão financeira, também merece atenção por seu potencial de aumentar o nível de endividamento das famílias.

“Quando o cliente deixa de pagar o valor total da fatura do cartão, o valor não pago se torna uma modalidade de empréstimo, chamada rotativo do cartão de crédito. Essa é uma das operações de crédito com maiores taxas de inadimplência e custo no mercado”, lembra a autoridade monetária.

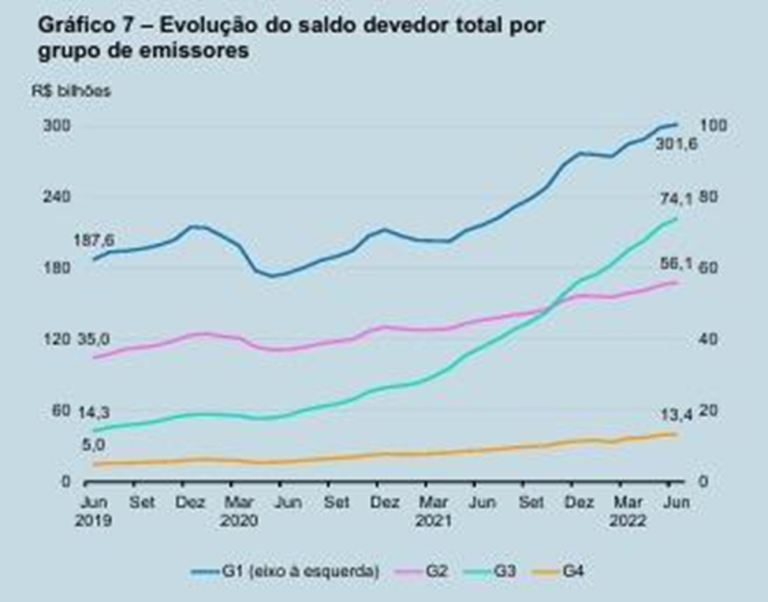

O gráfico abaixo mostra como o endividamento das pessoas físicas no cartão de crédito aumentou ao longo do período entre junho de 2019 e 2022 – sendo que o indicador mais expressivo fica com o salto de R$ 14,3 bilhões para R$ 74,1 bilhões no saldo devedor registrado pelas fintechs, tendo em vista a facilidade em se obter cartões de crédito por meio dos bancos eletrônicos em relação às instituições tradicionais.

Descrição:

G1 – Bancos públicos e os três maiores bancos privados.

G2 – Demais bancos, à exceção daqueles que apresentam modelo totalmente digital de operação, e sociedades de crédito,financiamento e investimento (“financeiras”), incluindo aquelas ligadas a empresas do ramo varejista e que emitem cartões vinculados às suas redes de lojas.

G3 – Instituições financeiras que operam predominantemente com modelo digital, seja por meio de licença bancária ou por meio de um conglomerado que inclua instituições não bancárias e emule os serviços de bancos, sociedades de crédito e instituições de pagamento.

G4 Bancos cooperativos e cooperativas singulares.

Fonte: Banco Central do Brasil

Por que juros altos não freiam o consumo no Brasil

O discurso clássico de política monetária diz que juros altos servem para esfriar a economia e segurar a inflação.

Na prática, no Brasil, o mecanismo funciona de uma forma muito específica, e com efeitos entre pessoas físicas e empresas.

Quando a Selic sobe, o país atrai capital estrangeiro em busca de rentabilidade. Esses dólares entrando fortalecem o Real. É essa valorização do câmbio — e não a queda do consumo — que puxa a inflação para baixo.

Ou seja:

- A Selic sobe.

- O Real se valoriza.

- Importados ficam mais baratos.

- A inflação cai porque o câmbio caiu, e não porque as famílias reduziram consumo.

Esse efeito cria um paradoxo incômodo: a Selic alta pode até aumentar o poder de compra ao baratear produtos importados. É o oposto do que o Banco Central costuma afirmar em suas comunicações.

Além disso, é preciso ter em vista que uma taxa de juros elevada também compromete o fluxo de investimentos produtivos, com efeito negativo na geração de emprego via encarecimento do crédito – algo criticado inclusive pelo empresariado.

“A Selic tem freado a economia muito além do necessário, uma vez que a inflação está em clara trajetória de queda. A taxa de juros atual traz custos desnecessários, ameaçando o mercado de trabalho e, por consequência, o bem-estar da população. Além disso, o Brasil segue com a segunda maior taxa de juros real do mundo, penalizando duramente o setor produtivo”, afirmou o presidente da Confederação Nacional da Indústria (CNI), Ricardo Alban, em comunicado divulgado após a reunião em que o Copom manteve os juros em 15% por mais uma reunião.

Uma pesquisa da CNI mostra que 80% das empresas industriais apontam a taxa de juros elevada como a principal dificuldade para a tomada de crédito de curto prazo. No caso de acesso a financiamento de longo prazo, 71% dos empresários apontam a Selic como principal barreira.

O debate revela uma política monetária muito mais alinhada ao fluxo internacional de capitais do que ao desenvolvimento interno. A Selic não atua como ferramenta de “freio”, mas como um sinal para o mercado global.

Benefícios de crianças viram efeito colateral

Entre todos os problemas do sistema, talvez nenhum seja tão grave quanto o uso de benefícios sociais — inclusive de crianças — como garantia para empréstimos consignados.

O caso de Clara, 7 anos, portadora de síndrome de Down, é emblemático. Seu benefício do BPC foi usado como garantia de um empréstimo. Uma fotografia no celular substituiu uma assinatura que ela não poderia dar. A dívida passou a ser descontada direto de seu benefício.

Ela não é exceção. É efeito de um sistema construído ao longo de 15 anos:

- Ferramentas digitais de contratação acelerada

- Portabilidade automática

- Open finance

- Normas que favorecem risco zero para os bancos

Tudo isso permitiu transformar a renda mínima de sobrevivência em ativo financeiro.

E uma série de dados oficiais evidenciam como a vulnerabilidade virou uma oportunidade de negócio – para o setor financeiro:

- R$ 12 bilhões em empréstimos têm como garantia benefícios infantis.

- Cerca de R$ 20 bilhões são consignados apoiados em programas assistenciais.

- 2,6 milhões de beneficiários do BPC têm consignados.

- Um em cada seis beneficiários do Bolsa Família contraiu esse tipo de crédito.

A conta da dívida das famílias

Os bancos – sejam eles instituições tradicionais ou as chamadas fintechs – se apresentam como modernos, tecnológicos e acessíveis.

Mas os resultados dessa “modernização” são:

- Endividamento recorde: famílias comprometem 49,1% da renda anual.

- Comprometimento mensal histórico: 28,8% da renda vai para dívidas.

- Juros de 58,7% ao ano no crédito livre.

- Inadimplência em 4%, a maior em três anos.

- Spread bancário de 20,8 pontos percentuais, um dos maiores do planeta.

Enquanto isso, cada ponto da Selic custa ao governo R$ 54 bilhões por ano.

Com a economia gerada pela redução de apenas 2 pontos percentuais, seria possível dobrar todo o investimento federal em educação. Entretanto, o modelo transfere recursos públicos para remunerar o capital financeiro — e essa decisão política custa caro.

A economia real é quem sustenta o sistema que se apresenta como moderno, mas entrega empobrecimento e estagnação.

Para quem o crédito trabalha?

Os quatro mecanismos — poupança regressiva, Selic paradoxal, uso de benefícios sociais como colateral e juros que drenam renda — mostram que o sistema financeiro brasileiro funciona exatamente como foi desenhado: para transferir riqueza da base da sociedade para o topo.

A pergunta, portanto, não é técnica. É política:

O crédito existe para desenvolver o país ou para remunerar o mercado?